どうも、SACHIだよ〜(▰˘◡˘▰)

仮想通貨の税金についての解説です。

【雑所得の計算方法】

— SACHI@下等生物 (@bakuagecoin) 2017年12月31日

例)サラリーマンの仮想通貨の勝ち金が500万だった場合

❌・500万×0.2-427500円(所得控除)=57万2000円って計算する人が多そう

⭕・(給与所得+500万)×税率-所得控除

なので給与所得が600万だと1100万×0.33-1536000円(所得控除)=209万4000円

になるよ〜😭

えぐいよ〜w

仮想通貨 雑所得の申告例【ビットコイン・暗号資産】

私は何人かの税理士さんと面談もしているので分かった情報なども踏まえてお役に立てばと思うよ♪

まず、仮想通貨の収益自体、雑所得に該当するよ(◍•ᴗ•◍)

⑵FX等の先物取引

⑶その他(原稿料やビットコイン等)

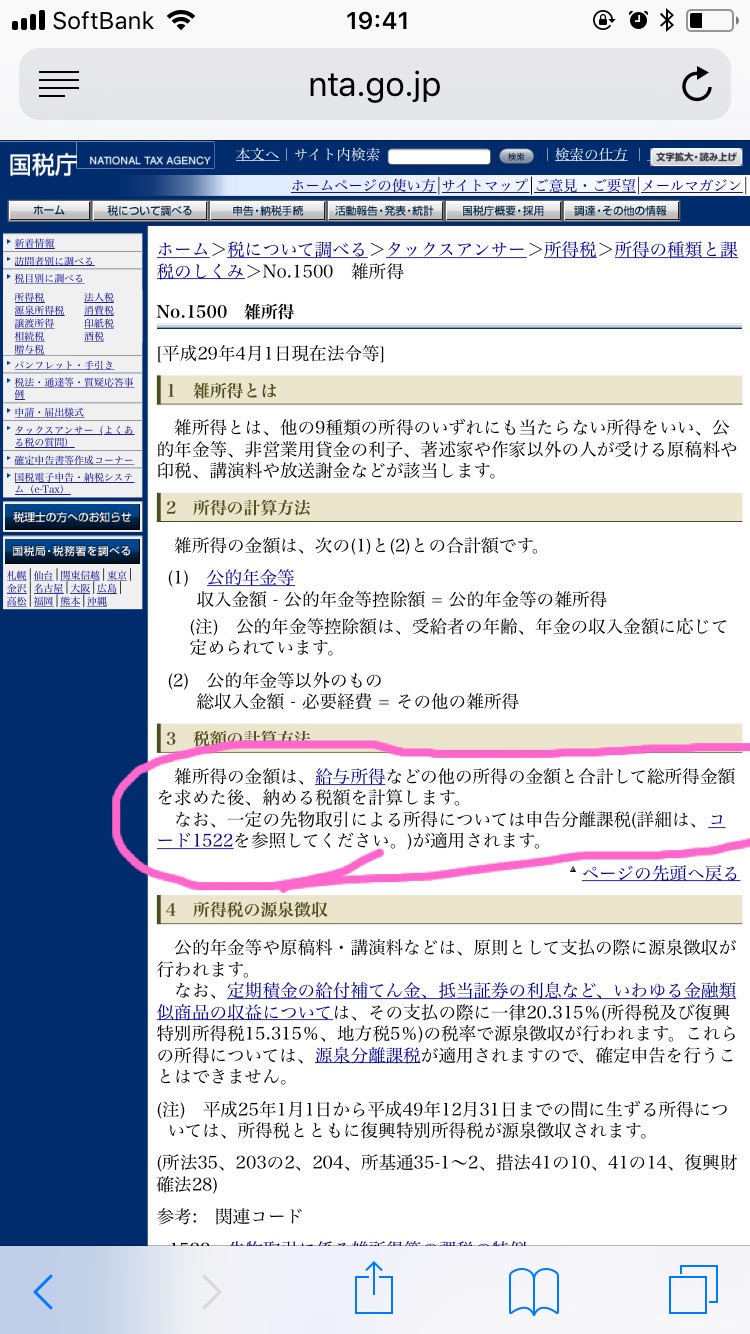

上記の⑴と⑶は総合課税に該当するんだよね。

国税のホームページで書かれている通り

総合課税とは「給与所得、事業所得、一時所所得」と合算されて課税される税金のことなの。

引用:https://www.nta.go.jp/

え?「給与所得に関しては会社で年末調整やってもらってるわ!」って意見が多かったけど、そうじゃないんです・・・

そもそも雑所得を計算する為には会社の給与所得(源泉徴収票)を合算して算出する必要があるからです( ˘ω˘)スヤァ

課税される所得金額の計算方法

・(給与所得ー給与所得控除)+仮想通貨の収益=所得合計A

・基礎控除48万円+社会保険控除+配偶者控除=控除合計B

・所得合計Aー控除合計B=課税対象の所得金額

所得税の計算方法

上記の差し引きで所得税率が決まるよ(◍•ᴗ•◍)

所得税率は下記参照

雑所得の税率と控除額

| 収益 | 控除額 | 税率 |

| 195万以下 | 0円 | 0% |

| 195万円〜330万円以下 | 97,500円 | 10% |

| 330万円〜695万円以下 | 42,750円 | 20% |

| 695万円〜900万円以下 | 63,600円 | 23% |

| 900万円以上〜1800万円以下 | 153,600円 | 33% |

| 1800万円以上〜4000万円以下 | 2,796,000円 | 40% |

| 4000万円以上 | 4,79,6000円 | 45% |

仮に課税対象の所得金額が1,100万円だった場合、税率が33%になるので計算は以下の通り♪

・課税対象の所得金額×税率ー所得税額控除=所得税額

・1,100万×0.33ー1,536,000円=209万4000円

復興特別所得税の計算方法

本来の所得税額に2.1%上乗せした税額が「復興特別所得税」になるの〜(◍•ᴗ•◍)

・所得税額×復興特別所得税率=復興特別所得税

・209万4000×0.021=43,974円

住民税の計算方法

住民税は10%だよ(◍•ᴗ•◍)

・課税される所得金額×10%=住民税

・1,100万円×0.1=110万円

税額合計の計算方法

・所得税+復興特別所得税+住民税=税額合計

・209万4000円+43,974円+110万円=3,237,974円

課税される所得額が1100万円の場合は約320万円が支払う税金となります。

雑所得は高いっしょ〜?

仮想通貨の全額利確は躊躇う人は多い理由なのです( ˘ω˘)スヤァ

暗号資産の経費!手数料・スプレッドも税金かかる?

Aさん

Aさんそれじゃ必要経費はどうなるの?

経費については税理士さんに聞いた所、個人の場合でも事業性がある場合でも仮想通貨を購入した金額は経費としては認められないの!

売却益があった場合、売却益から購入金額を差し引けるというだけだよ( ˘ω˘)スヤァ

そして、スプレッドや手数料は差し引けないようです。

取引所のスプレッドって予め値段に組み込まれてるんだよね。

なので経費計上出来ないと思います。

ちなみに確定申告用の会計ソフト「freee(フリー)」は経費計上の際のレシートを写メで管理できるよ♪

個人事業で確定申告される方にはダウンロード無料なので便利です♪

仮想通貨専門の税理士の依頼費用・料金!

仮想通貨自体が2017年にバブルを迎えた若い金融商品なのもあり、精通してる税理士が少ないのです。

https://twitter.com/bakuagecoin/status/1337184884226330624

納税の時期には手が空いてる税理士の先生が見つからない事も多いですが、CryptLinC(クリプトリンク)では仮想通貨に精通した専門の先生を検索できるので便利だよ。

仮想通貨の資産代行だけでも依頼できるので下記のような悩みがある場合は専門家に依頼する方が確実です。

個人だと1期70,000円で代行してくれます。

- 海外取引所の計算が不明

- ドルでの取引がある

- 利益が不明

- 収支計算が不安

- CSVデータがNGの取引所もOK

- ウォレットのデータもOK

仮想通貨の分離課税は将来的にいつ?【暗号資産】

上の表で雑所得⑵のFXは20.315%(復興税込み)で他の所得と合算せず分離して課税される雑所得だから割安だよね〜

だって1億円稼いでも20.315%の税率になります。

税理士さんともお話したのだけど「将来的に仮想通貨も分離課税になると思う」という意見を頂いたよ。

私はそれも踏まえて、節税対策をするのであれば、含み益がいくらあっても全部利確せず、年末にその年の所得がある程度確定したら、税率が切り上がるギリギリ分を利確する人も多いだろうね。

ガチホの場合はいつか来るであろう分離課税になるまで計算すべきだね。

そしてFXでは分離課税に区分されるまで約10年近く掛かって法整備されたんだよw

って事は・・・仮想通貨も10年くらい見とけばいいのかなw

- 分離課税の対象年に利確

- 含み損は同年12/31までに損切り

分離課税まで相場が現状より下がるかは未知なので、考えどころだと思います!!

含み損になってる銘柄が年末にあった場合、あえて損切りして年内に損失を確定させる事で節税になるよ!

利益から損失を引いて計上できる損益通算ってやつです(◍•ᴗ•◍)

国会議員の藤巻さんが分離課税を推進して下さってるので当時の答弁をまとめています。

確定申告の税務対策は複雑なので移動平均法などは書籍も参考にしています。

※初回は50%OFFで半額で購入できるよ♪

【約9,600円分】仮想通貨を無料でもらえるキャッシュバック一覧

【合わせて読みたい✍️】

おすすめ取引所

- bitFlyer→アルトの板取引も可能

- コインチェック→レンディングに活用中

- bitbank→スプレッドが狭い

- DMM Bitcoin→アルトコインFX

漏れなくキャッシュバックのキャンペーン一覧はこちら!

仮想通貨を貸して増やすレンディングができる取引所はこちら(◍•ᴗ•◍)

手数料が安いスプレッド比較はこちら!

引用:https://www.nta.go.jp/

引用:https://www.nta.go.jp/